《投资者网》王健凡

经过三个月的沉寂,沪深交易所重新启动企业发行上市申请的审议程序。5月16日,深交所上市审核委员会召开会议,审议马可波罗控股股份有限公司(以下简称“马可波罗”)的首发上市申请。

最终,经深交所上市委召开会议,决定暂缓审议。

据相关媒体报道,这一决定主要基于对公司近期财报中营业收入和利润下降的实际情况的考量,审议团队认为有必要进一步核实影响业绩的不确定因素是否已被消除。在审议中,上市委提及两个主要问题,分别是经营业绩问题以及应收账款问题。

作为国内最大的建筑陶瓷制造商和销售商之一,马可波罗深耕建筑陶瓷的研发、生产和销售领域,旗下知名品牌包括“马可波罗瓷砖”和“唯美L&D陶瓷”。

据悉,马可波罗于2023年3月2日深交所主板上市申请获受理,公司拟发行不超过11949.2万股,占公司发行后总股本的比例不低于10%,预计融资金额31.5793亿元。也就是说,马可波罗寻求的估值接近320亿元。

此次IPO,马可波罗的保荐机构为招商证券,保荐代表人为肖雁与万鹏。此外,审计工作由容诚会计师事务所(特殊普通合伙)负责,签字会计师刘迪、高强、吴凯民共同为公司的财务数据背书。

黄建平再闯IPO

马可波罗这个名字或许让人误以为是一家外资企业,但事实上,它是一个地地道道的本土品牌。

马可波罗成立于2008年,总部位于东莞。公司的创始人黄建平,来自广东普宁,1985年,黄建平毕业后被分配到佛山国营工业陶瓷厂,正式进入陶瓷行业;1996年,黄建平创建了自己的品牌“马可波罗瓷砖”和“唯美L&D瓷砖”,在建筑陶瓷市场上占据了一席之地。

作为A股市场上的老面孔,这并非他初次涉足IPO之旅。

2022年,马可波罗曾冲击IPO。而更早在2021年,黄建平斥资逾2亿元收购了上市公司四通股份的控制权,成为实际控制人。这一举动当时引发了市场猜测,认为他可能通过借壳实现上市的目标。

据了解,四通股份是一家典型的潮汕系公司,成立于1997年,总部位于广东潮州,于2015年成功上市。该公司的保荐代表人是时称“资本教父”的陈家茂。

2018年,陈家茂保荐的康美药业爆出虚增300亿元资金的丑闻,证监会形容该事件为“有预谋、有组织,长期、系统实施造假行为,恶意欺骗投资者,影响极为恶劣,后果特别严重。”

而四通股份的现场检查报告正是由陈家茂出具的。尽管黄建平入主后,陈家茂退出了公司的督导工作,但或许四通股份的历史问题仍影响了马可波罗的借壳计划。

业绩持续下滑

面对监管趋严的市场环境,许多企业选择撤回申请,但马可波罗却决定坚持上会审核。这背后不一定是作为龙头企业回报投资者的考量,更是进退两难的真实写照。

自2021年启动上市计划以来,马可波罗的上市之路并不顺畅。作为一家专注于建筑陶瓷的研发、生产和销售的企业,马可波罗的主要产品包括有釉砖和无釉砖,其业务与房地产市场紧密相关。

正逢前两年房地产市场下行,马可波罗也因此受到显著的拖累。

具体来看,2019年至2021年,马可波罗的业绩保持了较快增长,营业收入从81.3亿元增至93.65亿元,净利润从9.84亿元增至16.53亿元。

随后,公司迎来业绩拐点。2022年,马可波罗的营业收入同比下滑7.52%,净利润下滑8.4%。2023年,尽管营业收入小幅增长3.05%,但净利润进一步同比下降10.66%。

进入2024年第一季度,公司业绩下滑趋势加剧,营业收入与净利润双双下滑约16%。此外,经营活动产生的现金流量净额为-1.11亿元,较去年同期下降-132.7%。

公司真正盈利时,马可波罗并未选择上市。然而,面对行业下行压力和自身增长放缓时,却决定通过IPO获取资金。期间的行为,值得深思。

应收账款高企

由于房地产开发企业普遍面临困境,马可波罗的应收账款大幅增加。

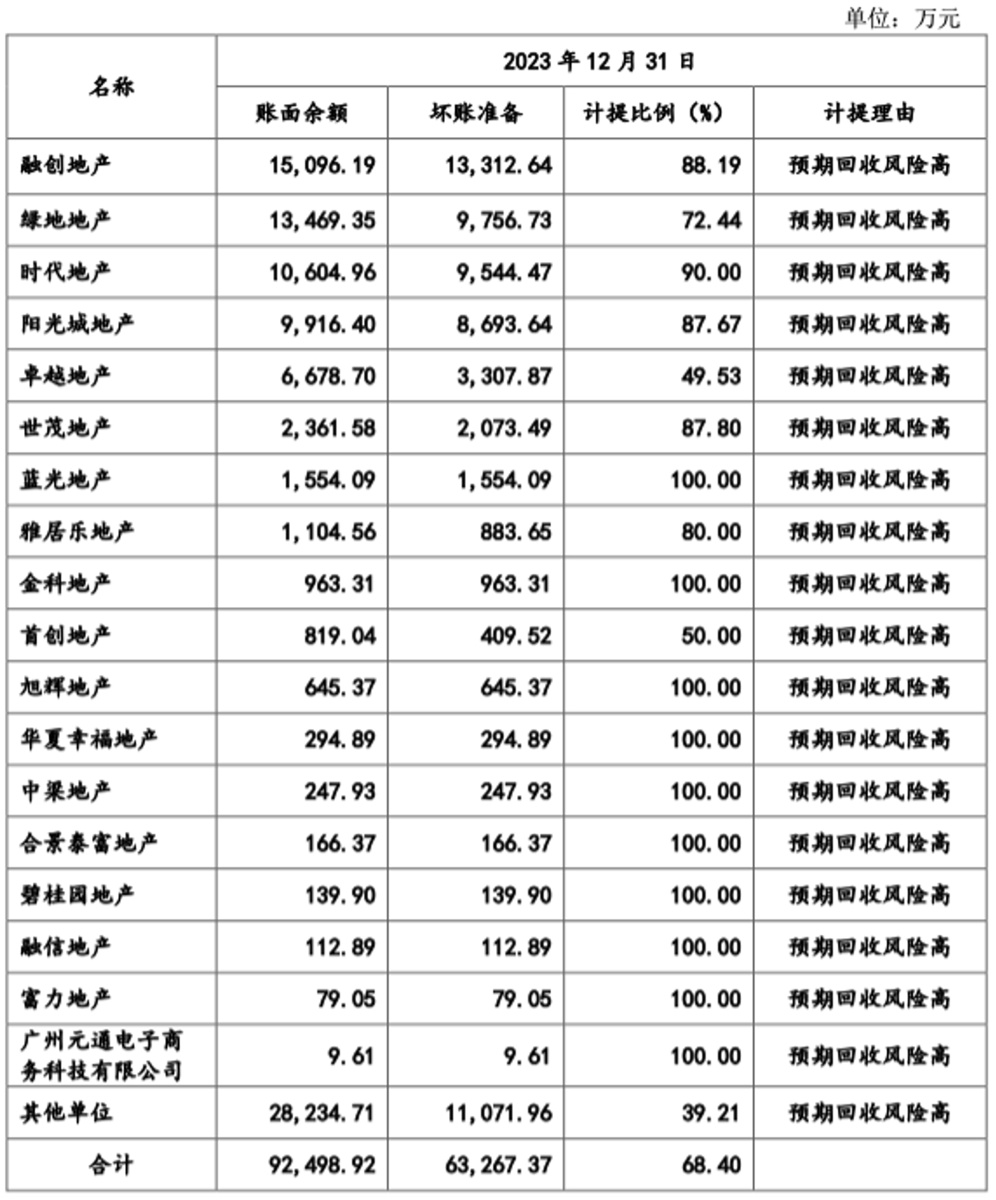

截至2023年末,马可波罗的应收账款账面价值达到15.99亿元,占期末流动资产的20.45%。这些应收款项主要来自房地产等工程类客户。然而,能否最终收回这些款项仍然是个未知数。

根据公司2023年的坏账准备名单,融创地产、绿地地产、时代地产等十几家知名地产企业均为马可波罗的客户。其中,有10家的坏账准备计提比例达到100%,情况十分严重。尤其是融创地产,账面余额为1.51亿元,其中坏账准备高达1.33亿元,计提比例达到88.19%。

值得一提的是,恒大地产在2023年度是马可波罗的第二大客户,销售收入达到3.99亿元。然而,考虑到恒大地产的爆雷情况,无疑为马可波罗的财务状况增加了更多不确定性。

此外,马可波罗与多家地产商的法律纠纷也未能解决。与融创地产、阳光城地产、绿地地产等公司均有诉讼金额超过1000万元的诉讼,且至今未执行或未宣判。据招股书披露,公司未完结的诉讼金额在1000万元以上的诉讼、仲裁案件有13起之多。

巨额分红与资本腾挪

尽管马可波罗的业绩出现下滑态势,应收款项高企,公司的现金分红政策却未受影响,分红金额在业绩下滑期间甚至远高于业绩上涨期。

报告期内,马可波罗合计现金分红高达8.23亿元,相对于累计净利润45.21亿元,分红金额的占比达到18%。特别是在2022年3月,公司向全体股东分配了5亿元利润,仅两个月后,马可波罗便递交了主板IPO申请。

与此形成对比的是,业绩上涨的2019年至2021年期间,公司的分红仅为8000万元。

作为资本市场的老手,黄建平在资本运作方面也颇为老道。在上市前,马可波罗通过收购子公司股东权益、调整股权架构、提前剥离风险等手段,让公司的业绩靓丽了不少。

报告期内,黄建平不仅控制马可波罗,还掌控另一家公司唯美装饰。唯美装饰与马可波罗之间频繁发生关联交易。

《招股书》显示,2021年,马可波罗将对地产公司持有的6.68亿元应收账款、其他应收款及应收票据对应的债权,转让给唯美装饰及其关联方,转让价格为6.68亿元。此外,账面净值1.64亿元的差异税后净额4.24亿元被视作权益性交易,确认资本公积增加。

这一策略有效地转移了公司的巨额坏账损失。然而,这仅是其广泛资本运作的一部分。有媒体报道揭示,马可波罗在上市前对股权架构和子公司股东权益进行了重大调整,目的或在于增厚业绩。

总体来看,上市过程中,马可波罗通过分红和出售资产的方式,黄建平获得了大量资金。此外,通过转让应收账款,黄建平接管了马可波罗名下的庞大应收账款及其潜在的坏账损失。

通过这种疑似“左手倒右手”的操作,公司的业绩表面看起来有了改善,无疑为其IPO之路增添了不少“砝码”。

暂缓审议后,按规定,公司需提供关于业绩稳定性的补充信息,上市委将根据有关情况作出审核判断。后续事件进展如何,《投资者网》将持续关注。(思维财经出品)■

马可波罗

支付宝扫一扫

支付宝扫一扫 微信扫一扫

微信扫一扫